Ruta de navegación

Blogs

Entradas con Categorías Global Affairs Economía, Comercio y Tecnología .

España, aunque afectada, no se ve tan perjudicada como otros socios europeos

La salida del Reino Unido de la Unión Europea finalmente se materializó el último día de 2020. El compromiso sobre la pesca fue el último punto de las arduas negociaciones y las diferencias solo se superaron unas jornadas antes del inaplazable ‘deadline’. El acuerdo de pesca alcanzado contempla que durante cinco años y medio los buques comunitarios seguirán teniendo acceso para pescar en aguas británicas. Aunque afectada, España no se ve tan perjudicada como otros socios europeos.

Flota pesquera en la localidad gallega de Ribeira [Luis Miguel Bugallo]

ARTÍCULO / Ane Gil

El Acuerdo de Retirada que culminaba el Brexit se encalló en su recta final en la cuestión de la pesca, a pesar de que la actividad pesquera del Reino Unido en sus aguas solo contribuye al 0,12% del PIB británico.

Esa discusión, que estuvo a punto de hacer descarrilar las negociaciones, se centró en la delimitación de la Zona Económica Exclusiva (ZEE), el ámbito más allá de las aguas territoriales –a una distancia máxima de la costa de 200 millas náuticas (unos 370 kilómetros)– en las que un país ribereño tiene derechos soberanos para explorar y explotar, conservar y administrar los recursos naturales, ya sean vivos o no vivos. En la ZEE del Reino Unido hay caladeros muy ricos en pescado, que representan, con una media de 1.285 millones de toneladas de pescado al año, según un estudio de 2019 de la Comisión de Pesca del Parlamento Europeo, el 15% del total de la pesca de la UE. De estas capturas, solo el 43% fue realizado por pescadores británicos, mientras que el 57% restante fue llevado a cabo por los demás países de la UE. Los países europeos que tuvieron acceso a la pesca en aguas británicas fueron España, Alemania, Bélgica, Dinamarca, Francia, Países Bajos, Irlanda y Suecia.

Por tanto, la entrada en vigor del Brexit marcaría el abandono del Reino Unido de la Política Pesquera Común, que define el acceso de los buques europeos a la Zona Económica Exclusiva.

Perspectivas iniciales

Durante su permanencia en la UE, El Reino Unido formó parte de la Política Pesquera Común, por la que todas las flotas pesqueras de los estados miembros de la UE tienen igual acceso a las aguas europeas. En la UE, los derechos de pesca son negociados anualmente por los ministros de cada estado miembro y las cuotas nacionales (cantidad de pescado de cada especie que la flota de cada país puede capturar) se establecen utilizando datos históricos como referencia.

La flota pesquera española siguió de cerca las negociaciones, ya que tenía mucho que perder con un mal convenio. Por un lado, un Brexit sin acuerdo podía suponer una reducción de ingresos de 27 millones de euros relacionados con la pesca en aguas británicas; también conllevaría una drástica reducción de las capturas de merluza, pez gallo y caballa para los barcos pesqueros españoles especializados en estas especies. Por otro lado, el empleo también se vería afectado si el Acuerdo establecía una reducción drástica de las capturas. Son ochenta las embarcaciones españolas que tienen licencia para pescar en aguas británicas, lo que supone casi 10.000 puestos de trabajo relacionados con esta actividad.

Las negociaciones

Hasta el Brexit, las aguas británicas y su explotación se negociaban en conjunto con el resto de las áreas marítimas de la Unión Europea. Bruselas intentó mantener esta relación aunque el Reino Unido abandonara la UE, por lo que la posición de los negociadores europeos se centró en preservar el sistema de cuotas de pesca que había estado vigente, por un plazo de quince años. Sin embargo, el primer ministro británico, Boris Johnson, siempre descartó cualquier acuerdo comercial que otorgara a los barcos europeos acceso a aguas británicas, a cambio de mejores condiciones para los servicios financieros británicos en el mercado único como ofrecía Bruselas. Londres quería implementar un régimen similar al noruego, que negocia año a año las capturas de las flotas de la UE en sus aguas, con la diferencia de que en el caso noruego el pacto se refiere a media docena de especies, frente a las casi cien que hay en aguas británicas.

Debemos tener en cuenta que el sector de servicios representa el 80% del PIB del Reino Unido, mientras que las actividades pesqueras son solo el 0,12%. Por lo tanto, es bastante evidente que las posiciones de Londres en el apartado de pesca fueron más políticas que económicas. Y es que, aunque las actividades pesqueras tienen escasa incidencia en la economía británica, el sector pesquero sí tiene importancia política para la causa euroescéptica, ya que recuperar el control de las aguas era una de las promesas en el referéndum del Brexit. Así, este asunto convirtió en un símbolo de soberanía nacional.

El punto de partida de las negociaciones fue la exigencia del Gobierno británico de repatriar hasta el 80% de las capturas en sus aguas de control, mientras que la UE ofreció devolver al Reino Unido entre un 15% y un 18%. Johnson quería mantener la gestión de la explotación de sus aguas y negociar con la Unión Europea como socio preferente. Expresó su intención inicial de establecer, a partir de enero de 2021, negociaciones más frecuentes sobre cómo pescar en su ZEE. Esto dio lugar a un acuerdo final que implica que los buques europeos seguirán pudiendo pescar en aguas británicas durante cinco años y medio, a cambio de devolver el 25% de las cuotas que los buques comunitarios pesquen allí, volumen cuyo valor se estima en unos 161 millones de euros. A cambio, los productos pesqueros seguirán entrando en el mercado europeo con arancel cero. Tras esa etapa de transición, la UE y el Reino Unido deberán renegociar año tras año. Si el acuerdo es vulnerado, existen mecanismos que garantizan compensaciones, como el establecimiento de tarifas.

Consecuencias para España y vecinos europeos

El acuerdo provocó descontento en el sector pesquero del Reino Unido, que acusó a Johnson de ceder en este acuerdo. La Federación Nacional de Organizaciones de Pescadores expresó su decepción al ver que solo se habían introducido cambios marginales en las cuotas y que las flotas de la UE seguirían teniendo acceso a aguas británicas hasta el límite de las seis millas. El primer ministro respondió que el Reino Unido podría capturar ahora “cantidades prodigiosas de pescado extra”.

Por el momento, Reino Unido ya se ha encontrado con algunos problemas. El nuevo acuerdo aduanero ha estado provocando retrasos y los camiones deben ser revisados en las fronteras. Con un repentino exceso de producción, no habrá suficientes veterinarios para realizar los certificados sanitarios de exportación necesarios. Por lo tanto, los nuevos requisitos burocráticos han provocado varios casos de mariscos que se pudren en los muelles antes de que puedan exportarse a la UE. Se estima que la industria pesquera está perdiendo 1 millón de libras por día debido a estos nuevos requisitos, lo que ha provocado que muchos pescadores reduzcan sus capturas diarias.

Pero los pescadores de la UE también se verán afectados, pues hasta ahora obtenían capturas en aguas británicas con un valor total anual de 650 millones de euros, según el Parlamento Europeo, especialmente a cargo de buques daneses, holandeses y franceses. Además, Bélgica es uno de los países que más se ve más afectado, pues el 43% de sus capturas se da en aguas británicas; ahora tendrá que reducir sus capturas en un 25% durante los próximos 5 años. Además, los pescadores belgas solían desembarcar su pescado en puertos británicos y luego llevarlo en camión a Bélgica. Sin embargo, esto ya no será posible. Junto a Bélgica, otros países que más sufrirán por la pérdida de los derechos de pesca a causa del Brexit son Irlanda, Dinamarca y Países Bajos.

En cuanto a España, el sector pesquero ha reconocido su malestar por la negociación anual que tendrá lugar tras el quinquenio inicial, así como por las consecuencias en la futura distribución del resto de cuotas de pesca, en la propia Política Pesquera Común, en el intercambio de cuotas entre países y en la gestión sostenible de las poblaciones marinas. No obstante, a corto plazo la flota española no parece verse tan afectada en comparación con otros países europeos.

De hecho, el ministro de Agricultura, Pesca y Alimentación, Luis Planas, valoró positivamente este acuerdo, considerándolo un “buen acuerdo, que aporta estabilidad y seguridad jurídica”. Planas argumentó que la reducción del 25% del valor medio de las capturas de los ocho países europeos que pescan en aguas británicas tiene efectos limitados sobre la actividad pesquera española y, a modo de ejemplo, afirmó que las capturas de merluza solo se reducirán en un 1%. Es decir, la cuota actual del 29,5% bajaría hasta el 28,5% en 2026. Además, otras especies de mayor interés para España (como la caballa, el jurel y la bacaladilla) no se han incluido en el acuerdo y no hay rebajas en especies de aguas profundas de gran demanda (como el sable negro o los granaderos). En conclusión, Planas afirmó que España solo ha cedido en 17 de los 32 recursos pesqueros que el país tiene asignados. Sin embargo, le toca a Bruselas entrar en detalles y decidir las cuotas de pesca durante el período de transición abierto el 1 de enero, en el que los ocho países que pescan en aguas británicas tendrán cuotas más bajas.

En conclusión, Gran Bretaña ahora tiene la capacidad de dictar sus propias reglas en materia de pesca. Para 2026, el Reino Unido puede decidir retirar completamente el acceso de los barcos de la UE a aguas británicas. Pero la UE podría entonces responder suspendiendo el acceso a sus aguas o imponiendo aranceles a las exportaciones de pescado del Reino Unido.

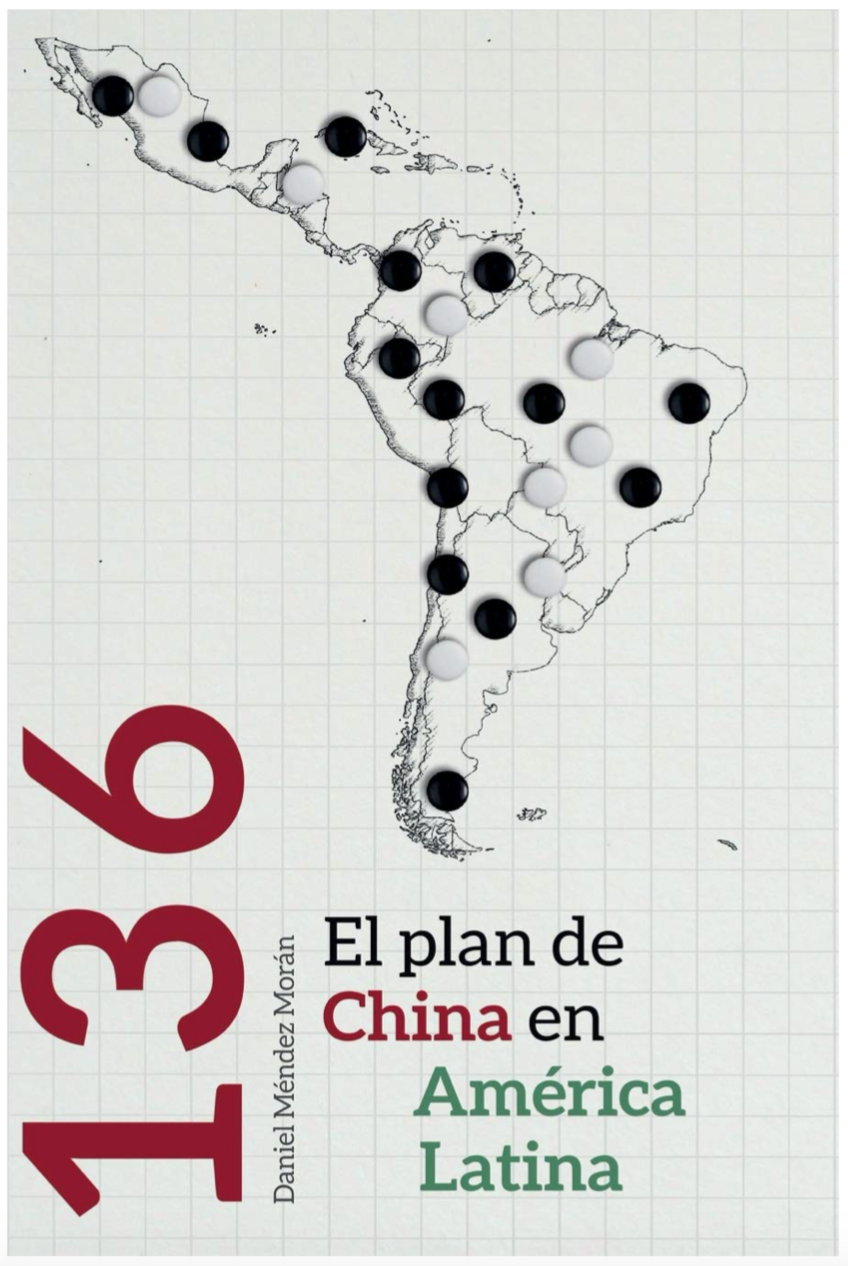

[Daniel Méndez Morán, 136. El plan de China en América Latina (2018), 410 páginas]

RESEÑA / Jimena Puga

Mediante una investigación en primera persona sobre el terreno y el testimonio personal de chinos y latinoamericanos, que dan al relato carácter de reportaje documentado, Daniel Méndez resume detalladamente la huella que la creciente superpotencia asiática está dejando en la región. Esto permite al lector conocer las relaciones entre ambas culturas desde el punto de vista económico y sobretodo, político. La cifra del título –136– es el número que, según explica el autor, Pekín asigna a su plan para Latinoamérica, en su planificación de distintos programas de expansión sectorial y geográfica por el mundo.

El libro comienza haciendo una breve reflexión sobre el rápido crecimiento de China desde la muerte de Mao Zedong y gracias a las políticas de crecimiento y apertura de Deng Xiaoping entre 1980 y 2000. Este resurgir no se ha reflejado solo en la economía china, sino también en la sociedad. Las nuevas generaciones de profesionales chinos cuentan con mejor formación universitaria y mayor dominio de idiomas extranjeros que sus mayores, y por tanto más preparados para las relaciones internacionales. Sin embargo, Liu Rutao, consejero económico y comercial de la Embajada de China en Chile explica al autor que “la historia de la salida de China al extranjero tiene tan solo quince años, así que ni el gobierno ni las empresas tenemos un pensamiento muy maduro sobre la forma de actuar en el extranjero, por eso todos necesitamos estudiar”.

No obstante, la corta experiencia del país en el ámbito internacional no supone un obstáculo ya que, como pone de manifiesto el libro, para acelerar este proceso de aprendizaje China cuenta con un atajo muy efectivo: el dinero. De hecho, el objetivo de muchas de las inversiones chinas más importantes en América Latina no es solo el acceso a recursos naturales, sino también a capital humano y sobretodo a conocimiento. Gracias a sus ingentes recursos financieros, las empresas chinas están adquiriendo empresas con experiencia y contactos en el continente americano, contratando a los mejores profesionales de cada país y comprando marcas y tecnologías. “Esta fase es muy difícil. Las empresas chinas van a pagar para aprender. Pero todo se aprende pagando”, explica a Méndez el diplomático Chen Duqing, embajador de China en Brasil entre 2006 y 2009.

Después de esta visión general, el libro pasa a la relación de China con distintos socios latinoamericanos. En el caso de México, existe una lucha contra el famoso made in China. El imperio del centro fue a México hace 40 años a estudiar el programa maquilador; cuando regresaron, según explica Méndez, dijeron: “México está haciendo eso para Estados Unidos, nosotros vamos a hacerlo para el mundo”. Y de esta forma, unos años más tarde China diseñó y mejoró la estrategia. Hay pocas dudas de que el made in China les ha ganado la partida a las maquiladoras mexicanas, y son todas estas décadas de competencia y frustración las que explican las complejas relaciones políticas que viven los dos países. Así lo testimonian las personas entrevistadas por el autor. A Jorge Guajardo, este modelo le recuerda al orden colonial impuesto por España y continuado por Reino Unido: “Yo les decía en ocasiones a los chinos: Señores, ustedes no pueden ver América Latina nada más que como un lugar al que van por recursos naturales y a cambio mandan productos manufacturados. Nosotros ya fuimos colonia. Y no nos gustó, no funcionó. Y optamos por dejar de serlo. No quieran ustedes repetir ese modelo”.

El resultado de estas nuevas tensiones es que ninguno de los dos países ha conseguido lo que estaba buscando. México apenas ha aumentado sus exportaciones a China y el gigante asiático apenas ha incrementado sus inversiones en el país latinoamericano. En 2017 tan solo había 30 empresas chinas instaladas en México, un numero muy pequeño comparadas con las 200 que había en Perú. Otros diplomáticos del continente reconocen que en cualquier encuentro internacional en el que ambos países están presentes, el país latinoamericano es siempre el más reacio a aceptar las propuestas de Pekín. Para China, la “resistencia” mexicana es tal vez su mayor escollo diplomático en la región: el mejor ejemplo de que su ascenso no ha beneficiado a todos los países del Sur.

Méndez cuenta que, a diferencia de México, la estrategia peruana de apostar por la minería ha encontrado un socio ideal al otro lado del Pacífico. Necesitado de minerales para alimentar su industria y construir nuevas ciudades, la enorme demanda china ha tirado con fuerza de la economía peruana. Entre 2004 y 2017 el comercio entre ambos se multiplicó por diez y el gigante asiático se convirtió en el primer socio comercial de Perú. China ya no solo es importante por su demanda de cobre, plomo y zinc, sino también por los flujos de inversión y su capacidad de poner en marcha proyectos mineros. Estas condiciones financieras, muy difíciles de conseguir en la banca privada, son en muchas ocasiones la ventaja comparativa que permite a las empresas estatales chinas batir a sus competidores occidentales.

¿Qué significa esto para América Latina? ¿Deberían preocuparse los países latinoamericanos de esta estrategia política y económica que a través de empresas estatales invierte de forma masiva en sus recursos naturales? Como indica el libro, muchos diplomáticos piensan que hay que estar atentos. A diferencia de las compañías privadas, cuyo objetivo primordial es obtener beneficios y entregar dividendos a sus accionistas, las chinas están en ultima instancia controladas por políticos que pueden tener otra agenda. En este sentido, la expansión de tantas empresas estatales en recursos naturales también puede convertirse en un arma de presión e influencia.

Si algún dirigente latinoamericano, por ejemplo, decidiera reunirse con el Dalai Lama o se opusiera a alguna iniciativa diplomática liderada por Pekín, el gigante asiático podría utilizar sus empresas estatales a modo de represalia, advierte Méndez. De la misma forma que si el gobierno peruano quisiera cancelar algún proyecto chimo por infracciones laborales o medioambientales, Pekín podría amenazar con denegar la aprobación de protocolos fitosanitarios o retrasar otras inversiones. Además, China es cada vez más consciente de que su imagen, su capacidad de persuasión y su atractivo cultural (soft power) son vitales para ampliar su proyecto político y económico.

Por otro lado, y más al sur de la región, Uruguay se ha convertido en el laboratorio perfecto para China. Las fábricas uruguayas están preparadas para producciones cortas de unos pocos miles de automóviles, el país cuenta con mano de obra especializada y las buenas infraestructuras permiten en muy poco tiempo plantarse en Brasil o Argentina. Hay que tener en cuenta que las empresas chinas son todavía poco conocidas en América Latina y no cuentan con demasiados recursos financieros, y en Uruguay pueden hacer un testeo de mercado.

En cuanto a Brasil, Méndez habla especialmente de la diplomacia de los satélites. Éstos no sirven solo para llevar la televisión a los hogares y para utilizar el GPS en el móvil, sino también por sus capacidades militares y el prestigio político que implican. Brasil ha colaborado con otros países como Argentina y Estados Unidos, pero las tensiones políticas y económicas casi siempre suelen poner limites a la cooperación espacial. Aunque pueda resultar paradójico, en el caso de China la distancia parece ser una bendición ya que no hay problemas geopolíticos entre ambos: a veces es más difícil trabajar con tus vecinos que con las personas que están muy lejos. Para Pekín, las misiones espaciales sirven para aumentar todas las dimensiones de su poder: incrementa sus capacidades militares y contribuye a su industria espacial y a la competitividad en un sector económico con mucho futuro. Y por ultimo, también le sirve como campaña de relaciones públicas en el mundo. No obstante, las diferencias tecnológicas y económicas se están haciendo tan patentes que a China incluso el gigante sudamericano se le está quedando pequeño.

Desde el punto de vista geoestratégico, Méndez no quiere dejar pasar la construcción de una estación espacial china en un terreno de 200 hectáreas en la provincia argentina de Neuquén, que cuenta con una inversión inicial de 50 millones de dólares y que se enmarca en el programa chino de exploración de la Luna. Además, Argentina es el único país en el que la presencia del Banco Industrial y Comercial de China es tan notable y popular entre la sociedad. Este banco chino ha conseguido ofrecer los mismos servicios que cualquier otra institución bancaria argentina.

Por último, Chile es uno de los países con los que mejores relaciones tiene Pekín, pero ¿por qué China no invierte en Chile? La respuesta es sencilla. En Chile los procesos de inversión son claros, transparentes e iguales para todos los países. No hay excepciones y los inversores tienen que seguir al pie de la letra las complejas regulaciones legales. La cultura de negocios es distinta, y a los chinos eso de necesitar abogados y 20.000 permisos para todo no les gusta. Les gusta pagar sobornos, y en Chile la corrupción provoca mucha indignación.

A lo largo de este análisis país por país, el autor ha ido dejando clara una cosa: China tiene un plan. O al menos, ha sido capaz de apostar durante décadas por la formación de funcionarios con el objetivo de diseñar una estrategia en América Latina. Esa capacidad de planificación y esos objetivos marcados a largo plazo le han servido al gigante asiático para avanzar posiciones en los últimos años y dejar una huella profunda en muchos países del continente americano. Y, ¿en qué consiste el plan? Está claro que el objetivo número uno de China es económico. Ha conseguido “colarse” con éxito en los tres grandes bloques comerciales en los que se encuadran los países latinoamericanos: NAFTA, Alianza del Pacífico y Mercosur.

Pero la economía per se no es lo único que mueve a China. Para lograr sus objetivos económicos, Pekín también necesita tejer relaciones políticas y contar con aliados que puedan defender sus posiciones diplomáticas. Su defensa de la no interferencia en asuntos internos y de un mundo multipolar exige a cambio el silencio de los países latinoamericanos sobre la violación de derechos humanos en su país y el respeto, por ejemplo, a la política de una sola china. El gigante asiático quiere ampliar todas sus fortalezas y no está dispuesto a renunciar a ninguna de ellas.

En conclusión, tenga o no China una estrategia para América Latina, América Latina no tiene una estrategia para China. Y China no es una ONG; si algo demuestra la historia reciente es que cada país busca en el ámbito de las relaciones internacionales la defensa de sus egoístas intereses nacionales. China tiene su agenda y la está persiguiendo. Tal vez haya llegado el momento de que América Latina tenga la suya propia.

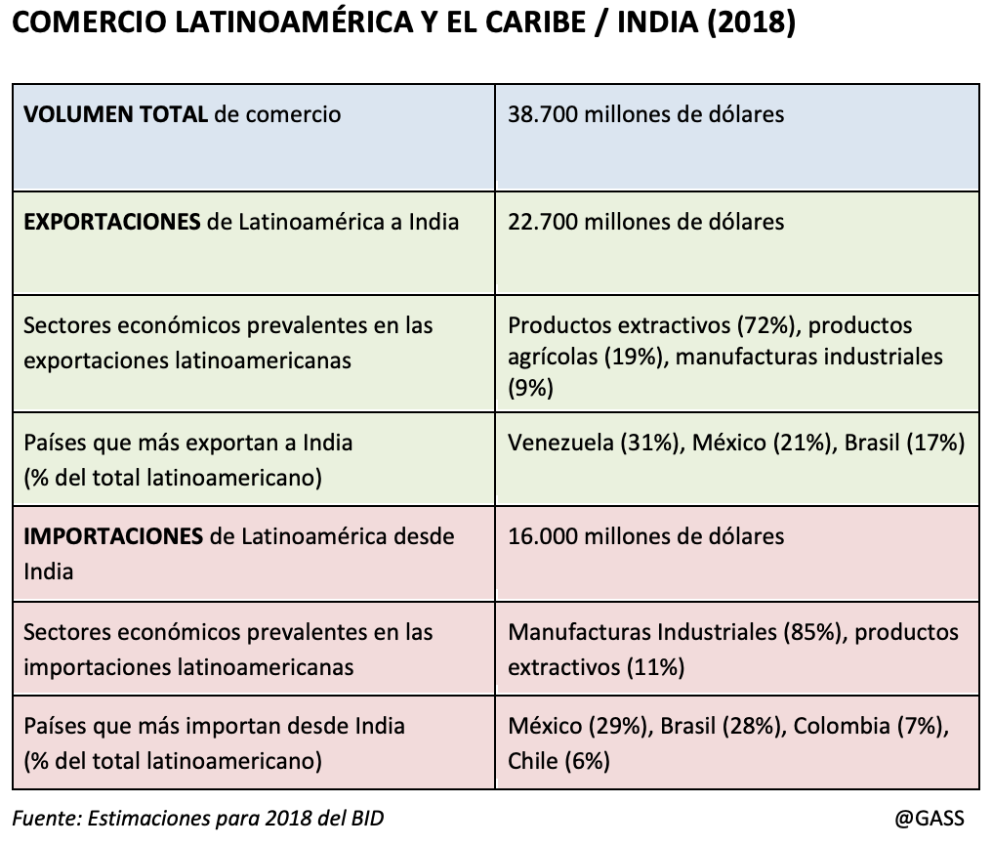

El comercio indio con la región se ha multiplicado por veinte desde el año 2000, pero es solo un 15% del flujo comercial con China

El rápido derrame comercial, crediticio e inversor de China en Latinoamérica en la primera década de este siglo hizo pensar que India, si pretendía seguir los pasos de su rival continental, tal vez podría protagonizar un desembarco similar en la segunda década. Esto no ha ocurrido. India ha incrementado ciertamente su relación económica con la región, pero está muy lejos de la desarrollada por China. Incluso los flujos comerciales de los países latinoamericanos son mayores con Japón y Corea del Sur, si bien es previsible que en unos años sean sobrepasados por los mantenidos con India dado su potencial. En un contexto internacional de confrontación entre EEUU y China, India emerge como opción no conflictiva, además especializada en servicios de IT tan necesarios en un mundo que ha descubierto la dificultad de movilidad por el Covid-19.

ARTÍCULO / Gabriela Pajuelo

Históricamente India ha prestado poca atención a Latinoamérica y el Caribe; lo mismo había ocurrido con China, al margen de episodios de migración desde ambos países. Pero el surgimiento de China como gran potencia y su desembarco en la región hizo preguntarse al Banco Interamericano de Desarrollo (BID) en un informe de 2009 si, tras ese empuje chino, India iba ser “la próxima gran cosa” para Latinoamérica. Aunque las cifras indias fueran a quedar por detrás de las chinas, ¿podía India convertirse en un actor clave en la región?

La relación de los países latinoamericanos con Nueva Delhi ciertamente ha aumentado. Incluso Brasil ha desarrollado una especial vinculación con India gracias al club de los BRICS, como lo puso de manifiesto la visita que el presidente brasileño Jair Bolsonaro hizo en enero de 2020 a su homólogo Narendra Modi. En las dos últimas décadas, el comercio de India con la región se ha multiplicado por veinte, pasando de los 2.000 millones de dólares en el año 2000 a los casi 40.000 de 2018, como constató el año pasado un nuevo informe del BID.

Ese volumen, no obstante, queda muy por debajo del flujo comercial con China, del que constituye solo un 15%, pues si los intereses indios en Latinoamérica han aumentado, en mayor medida lo han seguido haciendo los chinos. La inversión desde ambos países en la región es incluso más desproporcionada: entre 2008 y 2018, la inversión de India fue de 704 millones de dólares, frente a los 160.000 millones de China.

Incluso el incremento comercial indio tiene una menor imbricación regional de lo que podrían aparentar las cifras globales. Del total de 38.700 millones de dólares de transacciones en 2018, 22.700 corresponden a exportaciones latinoamericanas y 16.000 a importaciones de productos indios. Las compras indias han superado ya a las importaciones realizadas desde Latinoamérica por Japón (21.000 millones) y Corea del Sur (17.000 millones), pero en gran parte se deben a la adquisición de petróleo de Venezuela. Sumadas las dos direcciones de flujo, el comercio de la región con Japón y con Corea sigue siendo mayor (en torno a los 50.000 millones de dólares en ambos casos), pero las posibilidades de crecimiento de la relación comercial con India son claramente mayores.

No solo hay interés por parte de los países americanos, sino también desde India. “Latinoamérica tiene una fuerza de trabajo joven y calificada, y es una zona rica en reservas de recursos naturales y agrícolas”, ha señalado David Rasquinha, director general del Banco de Exportaciones e Importaciones de la India.

Última década

Los dos informes del BID citados reflejan bien el salto dado en las relaciones entre ambos mercados en la última década. En el de 2009, bajo el título “India: Oportunidades y desafíos para América Latina”, la institución interamericana presentaba las oportunidades que ofrecían los contactos con India. Aunque apostaba por incrementarlos, el BID se mostraba inseguro sobre la evolución de una potencia que durante mucho tiempo había apostado por la autarquía, como en el pasado habían hecho México y Brasil; no obstante, parecía claro que el gobierno indio finalmente había tomado una actitud más conciliadora hacia la apertura de su economía.

Diez años después, el informe titulado “El puente entre América Latina y la India: Políticas para profundizar la cooperación económica” se adentraba en las oportunidades de cooperación entre ambos actores y denotaba la importancia de estrechar lazos para favorecer la creciente internacionalización de la región latinoamericana, a través de la diversificación de socios comerciales y acceso a cadenas productivas globales. En el contexto de la Asian Century, el flujo de intercambio comercial y de inversión directa había incrementado exponencialmente desde niveles anteriores, resultado en gran medida de la demanda de materias primas latinoamericanas, algo que suele levantar críticas, dado que no fomenta la industria de la región.

La nueva relación con India presenta la ocasión de corregir algunas de las tendencias de la interacción con China, que se ha centrado en inversión de empresas estatales y en préstamos de bancos públicos chinos. En la relación con India hay una mayor participación de la iniciativa privada asiática y una apuesta por los nuevos sectores económicos, además de la contratación de personal autóctono, incluso para los niveles de gestión y dirección.

De acuerdo con el Gerente del Sector de Integración y Comercio del BID, Fabrizio Opertti, es crucial “el desarrollo de un marco institucional eficaz y de redes empresariales”. El BID sugiere posibles medidas gubernamentales como el incremento de la cobertura de acuerdos de comercio e inversiones, el desarrollo de actividades de promoción comercial proactivas y focalizadas, el impulso de inversiones en infraestructura, la promoción de reformas en el sector logístico, entre otras.

Contexto post-Covid

El cuestionamiento de las cadenas de producción globales y, en última instancia, de la globalización misma a causa de la pandemia del Covid-19, no favorece el comercio internacional. Además, la crisis económica de 2020 puede tener un largo efecto en Latinoamérica. Pero precisamente en este marco mundial la relación con India puede ser especialmente interesante para la región.

Dentro de Asia, en un contexto de polarización sobre los intereses geopolíticos de China y Estados Unidos, India emerge como un socio clave, se podría decir que hasta neutral; algo que Nueva Delhi podría utilizar estratégicamente en su aproximación a diferentes áreas del mundo y en concreto a Latinoamérica.

Aunque “India no tiene bolsillos tan grandes como los chinos”, como dice Deepak Bhojwani, fundador de la consultora Latindia[1], en relación a la enorme financiación pública que maneja Pekín, India puede ser el origen de interesantes proyectos tecnológicos, dada la variedad de empresas y expertos de informática y telecomunicaciones con los que cuenta. Así, Latinoamérica puede ser objeto de la “technology foreign policy” de un país que, de acuerdo con su Ministerio de Electrónica y IT, tiene ambición de crecer su economía digital a “un billón de dólares hacia 2025”. Nueva Delhi focalizará sus esfuerzos en influenciar este sector económico a través de NEST (New, Emerging and Strategic Technologies), promoviendo un mensaje indio unificado sobre tecnologías emergentes, como gobierno de datos e inteligencia artificial, entre otros. La pandemia ha puesto de relieve la necesidad que Latinoamérica tiene de una mayor y mejor conectividad.

Existen dos perspectivas para la expansión de la influencia india en el continente. Una es el camino obvio de fortalecer su existente alianza con Brasil, en el seno de los BRICS, cuya presidencia pro tempore India tiene este año. Eso debiera dar lugar a una vinculación más diversificada con Brasil, el mercado más grande de la región, especialmente en la cooperación científica y tecnológica, en los campos de IT, farmacéutico y agroindustrial. “Ambos gobiernos se comprometieron a expandir el comercio bilateral a 15.000 millones de dólares para 2022. A pesar de las dificultades que trajo la pandemia, estamos persiguiendo esta ambiciosa meta”, afirma André Aranha Corrêa do Lago, actual embajador de Brasil en India.

Por otro lado, se podría dar un esfuerzo mayor en la diplomacia bilateral, insistiendo en los lazos preexistentes con México, Perú y Chile. Este último país e India están negociando un acuerdo de comercio preferencial y la firma del Tratado Bilateral de Protección de Inversiones. También puede ser de interés un acercamiento a Centroamérica, que todavía carece de misiones diplomáticas indias. Son pasos necesarios si, marcando de cerca los pasos de China, India quiere ser la “next big thing” para Latinoamérica.

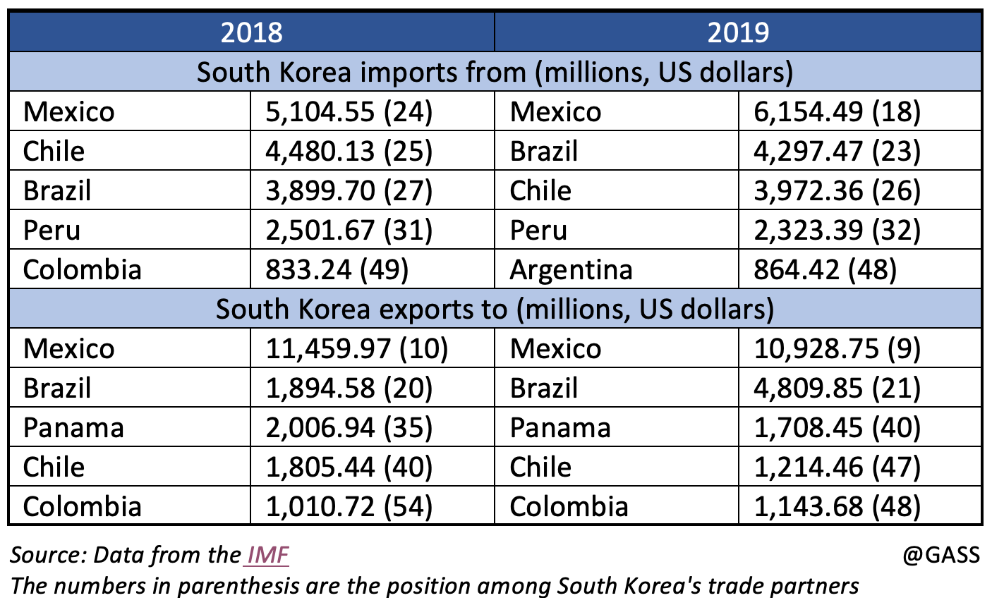

The increase in South Korean trade with Latin American countries has allowed the Republic of Korea to reach Japan's exchange figures with the region

Throughout 2018, South Korea's trade with Latin America exceeded USD 50 billion, putting itself at the same level of trade maintained by Japan and even for a few months becoming the second Asian partner in the region after China, which had flows worth USD 300 billion (half of the US trade with its continental neighbors). South Korea and Japan are ahead of India's trade with Latin America (USD 40 billion).

ARTICLE / Jimena Villacorta

Latin America is a region highly attractive to foreign markets because of its immense natural resources which include minerals, oil, natural gas, and renewable energy not to mention its agricultural and forest resources. It is well known that for a long time China has had its eye in the region, yet South Korea has also been for a while interested in establishing economic relations with Latin American countries despite the spread of new protectionism. Besides, Asia's fourth largest economy has been driving the expansion of its free trade network to alleviate its heavy dependence on China and the United States, which together account for approximately 40% of its exports.

The Republic of Korea has already strong ties with Mexico, but Hong Nam-ki, the South Korean Economy and Finance Minister, has announced that his country seeks to increase bilateral trade between the regions as it is highly beneficial for both. “I am confident that South Korea's economic cooperation with Latin America will continue to persist, though external conditions are getting worse due to the spread of new protectionism”, he said. While Korea's main trade with the region consists of agricultural products and manufacturing goods, other services such as ecommerce, health care or artificial intelligence would be favorable for Latin American economies. South Korean investment has significantly grown during the past decades, from USD 620 million in 2003, to USD 8.14 billion in 2018. Also, their trade volume grew from USD 13.4 billion to 51.5 billion between the same years.

Apart from having strong ties with Mexico, South Korea signed a Free Trade Agreement with the Central American countries and negotiates another FTA with the Mercosur block. South Korea would like to join efforts with other Latin American countries in order to breathe life into the Trans-Pacific Partnership, bringing the US again into the negotiations after a change of administration in Washington.

Mexico

Mexico and South Korea’s exports and imports have increased in recent years. Also, between 1999 and 2015, the Asian country’s investments in Mexico reached USD 3 billion. The growth is the result of tied partnerships between both nations. Both have signed an Agreement for the Promotion and Reciprocal Protection of Investments, an Agreement to Avoid Income Tax Evasion and Double Taxation and other sectoral accords on economic cooperation. Both economies are competitive, yet complementary. They are both members of the G20, the OECD and other organizations. Moreover, both countries have high levels of industrialization and strong foreign trade, key of their economic activity. In terms of direct investment from South Korea in Mexico, between 1999 and June 2019, Mexico received USD 6.5 billion from Korea. There are more than 2,000 companies in Mexico with South Korean investment in their capital stock, among which Samsung, LG, KORES, KEPCO, KOGAS, Posco, Hyundai and KIA stand out. South Korea is the 12th source of investment for Mexico worldwide and the second in Asia, after Japan. Also, two Mexican multinationals operate in South Korea, Grupo Promax and KidZania. Mexico’s main exports to South Korea are petrol-based products, minerals, seafood and alcohol, while South Korea’s main exports to Mexico are electronic equipment like cellphones and car parts.

Mercosur

Mercosur is South America’s largest trading economic bloc, integrated by Argentina, Brazil, Paraguay and Uruguay. With a GDP exceeding USD 2 trillion, it is one of the major suppliers of raw materials and agricultural and livestock products. South Korea and Mercosur launched trade negotiations on May 2018, in Seoul. Actually, the Southern Common Market and the Republic of Korea have been willing to establish a free trade agreement (FTA) since 2005. These negotiations have taken a long time due to Mercosur’s protectionism, so the Asian country has agreed on a phased manner agreement to reach a long-term economic cooperation with the bloc. The first round of negotiations finally took place in Montevideo, the Uruguayan capital, in September 2018. Early this year, they met again in Seoul to review the status of the negotiations for signing the Mercosur-Korea trade agreement. This agreement covers on the exchange of products and services and investments, providing South Korean firms faster access to the Latin American market. The Asian tiger main exports to South America are industrial goods like auto parts, mobile devices and chips, while its imports consist of mineral resources, agricultural products, and raw materials like iron ore.

Among Mercosur countries, South Korea has already strong ties with Brazil. Trade between both reached USD 1.70 billion in 2019. Also, South Korean direct investments totaled USD 3.69 billion that same year. With the conclusion of the trade agreement with the South American block, Korean products exported to Brazil would benefit from tariff eliminations, as would Korean cargo trucks, and other products going to Argentina. It would also be the first Asian country to have established a trade agreement with Mercosur.

Central America

South Korea is the first Asian-Pacific country to have signed a FTA with Central American countries (Costa Rica, El Salvador, Guatemala, Honduras, Nicaragua and Panama). According to Kim Yong-beom, South Korean Deputy Minister of Economy and Finance, bilateral cooperation will benefit both regions as state regulatory powers won’t create unnecessary barriers to commercial exchange between both. “The FTA will help South Korean companies have a competitive edge in the Central American region and we can establish a bridgehead to go over to the North and South American countries through their FTA networks”, said Kim Hak-do, Deputy Trade Minister, when the agreement was reached in November 2016. Also, both economic structures will be complimented by each other by encouraging the exchange between firms from both regions. They signed the FTA on February 21st, 2018, after eighth rounds of negotiations from June 2015 to November 2016 that took place in Seoul, San Salvador, Tegucigalpa and Managua. Costa Rica also signed a memorandum of understanding with South Korea to boost trade cooperation and investment. This partnership will create new opportunities for both regions. South Korean consumers will have access to high-quality Central American products like grown coffee, agricultural products, fruits like bananas, and watermelons, at better prices and free of tariffs and duties. Additionally, Central American countries will have access to goods like vehicle parts, medicines and high-tech with the same advantages. Besides unnecessary barriers to trade, the FTA will promote fair marketing, ease the exchange of goods and services, to encourage the exchange businesses to invest in Central America and vice versa. Moreover, having recently joined the Central American Bank for Economic Integration (CABEI) as an extra-regional member, has reinforced the development of socio-economic projects around the region.

Opportunity

The Republic of Korea faces challenges related to the scarcity of natural resources, there are others, such as slower growth in recent decades, heavy dependence on exports, competitors like China, an aging population, large productivity disparities between the manufacturing and service sectors, and a widening income gap. Inasmuch, trade between Latin America and the Caribbean and the Republic of Korea, though still modest, has been growing stronger in recent years. Also, The Republic of Korea has become an important source of foreign direct investment for the region. The presence of Korean companies in a broad range of industries in the region offers innumerable opportunities to transfer knowledge and technology and to create links with local suppliers. FTAs definitely improve the conditions of access to the Korean market for the region's exports, especially in the most protected sectors, such as agriculture and agroindustry. The main challenge for the region in terms of its trade with North Korea remains export diversification. The region must simultaneously advance on several other fronts that are negatively affecting its global competitiveness. It is imperative to close the gaps in infrastructure, education and labor training.

La pandemia refuerza el valor de los centros de producción en las mismas subregiones

Las zonas francas de Centroamérica y del Caribe han sido un importante motor para las economías de la región. Favorecidas por la creciente globalización de las últimas décadas, ahora podrían verse potenciadas por un fenómeno en dirección opuesta: la «glocalización», la conveniencia de que los centros de producción estén en la misma subregión, cerca de los grandes mercados, para así evitar los problemas en las cadenas de suministros distantes vistos durante esta crisis del Covid-19 que tanto ha afectado al transporte y las comunicaciones. Los dos países líderes latinoamericanos en zonas francas, República Dominicana y Costa Rica, ofrecen mano de obra a precio conveniente y suficientemente cualificada a las puertas de Estados Unidos.

![Una de las zonas francas de República Dominicana [CNZFE] Una de las zonas francas de República Dominicana [CNZFE]](/documents/10174/16849987/zonas-francas-blog.jpg)

▲ Una de las zonas francas de República Dominicana [CNZFE]

ARTÍCULO / Paola Rosenberg

Las denominadas zonas francas, también conocidas en algunos países como zonas libres, son áreas estratégicas dentro de un territorio nacional que poseen ciertos beneficios tributarios y aduaneros. En ellas se desarrollan actividades comerciales e industriales favorecidas por normas especiales de exportación e importación. Es un modo de potenciar la inversión y el empleo, así como la producción y exportación, logrando con ello el desarrollo económico de una parte del país o de su conjunto.

Las zonas francas son importantes en Latinoamérica, constituyendo en el caso de las economías más reducidas los principales núcleos de producción y de exportación. De acuerdo con la Asociación de Zonas Francas de las Américas (AZFA), en el mundo existen unas 3.500 zonas francas, de las cuales 400 se encuentran en Latinoamérica, lo que supone el 11,4% del total. Dentro de esta región, tienen un especial peso en los países de Centroamérica y del resto de la cuenca del Caribe. Son singularmente importantes en República Dominicana y Costa Rica, así como en Nicaragua, El Salvador, Colombia y Uruguay (también en Puerto Rico).

Estos países se benefician de contar con abundante mano de obra (especialmente formada en el caso costarricense) y a bajo costo (singularmente en el caso nicaragüense), y ello cerca de Estados Unidos. Para fabricantes que desean entrar en el mercado estadounidense puede resultar interesante invertir en esas zonas francas, aprovechando las ventajas fiscales y las condiciones de la mano de obra, al tiempo que su producción se encontrará geográficamente muy cerca de su lugar de destino.

Esto último gana puntos en un mundo post Covid-19. La tendencia a una subregionalización, ante la fractura de las dinámicas de la globalización, ha sido destacada para otras áreas del continente americano, como es el caso de la Comunidad Andina, pero igualmente tiene un gran sentido para una mayor integración entre Estados Unidos y el Gran Caribe. En la medida en que, además, EEUU camine hacia un cierto desacoplamiento de China, las zonas francas de esta área geográfica pueden cobrar también una mayor relevancia.

Reproducción del informe gráfico de la Asociación de Zonas Francas de las Américas (AZFA), 2018

Zonas francas de exportación

Las zonas francas pueden estar destinadas a la exportación (mercado externo), a la sustitución de importaciones (mercado interno) o a ambas cosas. Las primeras pueden tener un alto componente industrial, bien buscando la diversificación o dependiendo de las maquilas, o poner el acento en los servicios logísticos (en el caso de las zonas libres de Panamá).

Las zonas francas de exportación de productos han tenido un especial éxito en República Dominicana y Costa Rica. Como indica la AZFA, de los 31.208 millones de dólares exportados desde las zonas francas latinoamericanas en 2018, el primer puesto correspondió a las dominicanas, con 5.695 millones, y el segundo a las costarricenses, con 4.729 millones (el tercer puesto fue para Puerto Rico, con 3.000 millones). Las exportaciones desde las zonas francas de República Dominicana supusieron el 56% de todas las exportaciones realizadas por ese país; en el caso de Costa Rica fue del 48% (el tercero en el ranking fue Nicaragua, con el 44%).

República Dominicana es el país con mayor número de zonas francas (71 zonas de multiempresas) y sus 665 empresas generaron mayor cantidad de empleos directos (165.724). Costa Rica cuenta con 48 zonas francas (en tercera posición, tras Nicaragua), y sus 343 empresas generaron 93.496 puestos de trabajo directos (en quinta posición).

En cuanto a la rentabilidad que para el país supone esta modalidad económica, por cada dólar exonerado entre 2010 y 2015 las zonas francas de Costa Rica generaron un promedio de 6,2 dólares y 5 dólares las de la República Dominicana (El Salvador ocupó la segunda posición, con 6 dólares).

Por lo que se refiere específicamente a Costa Rica, un informe de finales de 2019 de la entidad costarricense de promoción del comercio exterior, Procomer, situó la contribución de las zonas francas en el 7,9% del PIB, generando un total de 172.602 puestos de trabajo, tanto directos como indirectos, con un crecimiento anual del número de empleos de un 10% de promedio anual entre 2014 y 2018. En esas zonas está el 12% del empleo formal del sector privado del país. Un dato importante sobre la contribución al desarrollo de la economía local es que el 47% de las compras realizadas por las firmas situadas en las zonas francas fueron a empresas nacionales. Una dimensión social destacada es que las zonas aportaron 508 millones de dólares a la Caja Costarricense de Seguro Social en el 2018.

El régimen de zonas francas de la República Dominicana es especialmente aplaudido por el Banco Mundial, que califica a este país de pionero en este tipo de instrumento de promoción productiva y comercial, presentándolo como “el caso de éxito más conocido en el hemisferio occidental”. De acuerdo con las estadísticas del Consejo Nacional de Zonas Francas de Exportación (CNZFE), estas han contribuido en los recientes ejercicios al 3,3% del PIB, ayudando con ello a los importantes crecimientos de la economía del país en los últimos años (una de las mayores tasas de la región, con un promedio por encima del 6% hasta el comienzo de la presente crisis mundial). La cercanía geográfica a Estados Unidos hace que sus zonas francas sean ideales para empresas estadounidenses (casi el 40% de la inversión llega de EEUU) o para empresas de otros países que quieran exportar al gran mercado norteamericano (el 34% de la exportación se dirige a EEUU).

La dependencia comercial entre los dos países –mayor en el caso de Brasil, pero los chinos también necesitan ciertos productos brasileños, como la soja– asegura el entendimiento

La relación entre Brasil y China se ha demostrado especialmente pragmática: ni Jair Bolsonaro ha revisado la vinculación con el país asiático como prometió antes de llegar a la presidencia (en su primer año de mandato no solo ha mantenido a Brasil en los BRICS sino que incluso hizo un muy publicitado viaje oficial a Pekín), ni Xi Jinping ha castigado a socio por haberle acusado de gestionar mal la pandemia de coronavirus, como sí ha ocurrido con otros países. Se ha impuesto la conveniencia de las relaciones comerciales mutuas, revalorizadas por la guerra comercial entre China y EEUU y por la presente crisis mundial.

![Jair Bolsonaro y Xi Jinping en Pekín, en octubre de 2019 [Palacio de Planalto] Jair Bolsonaro y Xi Jinping en Pekín, en octubre de 2019 [Palacio de Planalto]](/documents/10174/16849987/pragmatismo-china-blog.jpg)

▲ Jair Bolsonaro y Xi Jinping en Pekín, en octubre de 2019 [Palacio de Planalto]

ARTÍCULO / Túlio Dias de Assis

Después de años criticando el “perverso gobierno comunista de Pekín”, Jair Bolsonaro sorprendió a finales de octubre pasado con una visita de estado a la Ciudad Prohibida, que él mismo publicitó especialmente en las redes sociales. En ese viaje regaló a Xi Jinping la camiseta del Club de Regatas do Flamengo (equipo de fútbol que en ese momento representaba a Brasil en la Copa Libertadores, la cual terminaría ganando) y expresó su total convicción de encontrarse en un país capitalista. En noviembre fue el anfitrión en Brasilia de una cumbre de los BRICS.

La política de Bolsonaro hacia China ya había comenzado a cambiar desde poco después de acceder a la presidencia en enero de 2019, en contraste con sus mensajes contrarios a la potencia asiática durante la campaña electoral.

De hecho, las relaciones diplomáticas entre los dos países datan de la época de la Junta Militar de la que Bolsonaro se muestra tan orgulloso. En 1974 Brasil reconoció a la República Popular China como la única China, permitiendo así, pese a desconocerlo en su momento, la creación de un enorme vínculo comercial entre las dos naciones de proporciones continentales. Desde entonces, conforme avanzaba el aperturismo chino, las relaciones entre China y Brasil se fueron incrementando, de forma que desde hace casi una década China es el principal socio comercial brasileño. La dependencia china respecto a Brasil es también destacable en relación a algún producto, como la soja, si bien para los chinos Brasil en el vigésimo socio comercial, pues lógicamente se trata de economías de tamaño muy dispar.

Cuando en 1978 Deng Xiaoping decidió abrir la economía china al resto del mundo, el PIB chino se aproximaba a los 150.000 millones de dólares, un 75% del de Brasil, que superaba ya los 200.000 millones. Cuatro décadas después, en 2018, el PIB brasileño era de 1.8 billones de dólares y el chino de 13,6 billones.

Soja y porcino

El mayor acercamiento comercial e incluso político de Brasil hacia China se dio durante la presidencia de Luiz Inácio ‘Lula’ da Silva, durante la cual se formaron los BRICS, club que ayudó a crear un mayor nivel de proximidad económica y diplomática entre los países miembros. Esta aproximación hizo que China terminara convirtiéndose en el primer socio comercial de Brasil en exportaciones y en importaciones. Las ventas de Brasil a China llegan a casi duplicar las exportaciones destinadas a EEUU.

Aunque el comercio con Brasil representa menos del 4% del valor total de bienes que importa China anualmente, el país sudamericano sigue siendo un socio comercial importante para la República Popular, debido a que el principal producto que importa desde Brasil es la soja, una de las bases de la dieta habitual de gran parte de la población china. Más de la mitad de soja importada por China proviene de Brasil y la tendencia es que aumente, principalmente debido a la guerra comercial con EEUU –el segundo principal exportador de soja a China–, convirtiendo así a Brasil prácticamente en el granero del Reino del Medio. China es el destino de más del 70% de la producción de soja brasileña.

La dependencia de China, desde la perspectiva del consumidor brasileño, se acentuó a finales de 2019 debido a una subida exorbitante del precio de la carne. La media entre los diferentes estados brasileños rondaba entre el 30% y el 40% con respecto a los meses anteriores. Los productores pudieron aumentar sustancialmente sus beneficios a corto plazo, pero que las clases populares protestaron abiertamente por el descontrolado precio de un producto muy presente en la dieta habitual del brasileño medio. El alza de los precios se debió a una suma de factores, entre ellos un brote de peste porcina que devastó gran parte de la producción china. Ante la escasez de oferta en su mercado interno, China se vio obligada a diversificar sus proveedores, y estando en medio de una guerra comercial con EEUU, a China no le quedó más remedio que acudir al potencial agropecuario brasileño, de los pocos capaces de cubrir la gran demanda china de carne. Durante ese periodo –breve, ya que paulatinamente se fue retornando a la situación anterior–, Brasil llegó a obtener cierto poder coercitivo sobre el gigante asiático.

Huawei y créditos

Brasil se halla en una situación de extrema dependencia de China en materia tecnológica: más del 40% de las compras que Brasil hace a China son maquinaria, aparatos electrónicos o piezas de los mismos. Ya en la última década, al llegar la revolución del smartphone y de la fibra óptica a Latinoamérica, Brasil decidió hacer una mayor apuesta por la tecnología de origen chino, convirtiéndose así en uno de los principales mercados internacionales para la hoy polémica marca Huawei, que ha llegado a dominar un 35% del mercado de telefonía móvil brasileño. Mientras que EEUU y Europa desconfiaban de Huawei y desde un principio le ponían límites en sus mercados, Brasil veía la tecnología china como una forma más barata de desarrollarse y jamás se dejó llevar por sospechas de injerencias del gobierno chino en materia de privacidad. Incluso varios diputados del PSL (antiguo partido al que pertenecía Bolsonaro) visitaron China a principios de 2020 a fin de evaluar la posibilidad de adquirir equipos chinos de reconocimiento facial para ayudar a las fuerzas de seguridad del Estado en el combate al crimen organizado, propuesta que al final fue rechazada por el Parlamento.

Con el auge de la polémica sobre los riesgos de espionaje que puede plantear el uso de tecnología de la multinacional china, algunas voces han alertado de la amenaza que puede suponer la contratación de Huawei para no pocas agencias y oficinas gubernamentales: un par de embajadas y consulados, parte de la infraestructura de la Cámara de los Diputados, e incluso las sedes de la Fiscalía y de la Justicia Federal en algunos estados federales. Aunque dada la falta de evidencia acusatoria contra Huawei, poco se ha hecho desde el gobierno sobre ello; solo se ha dado la cancelación de algunas adquisiciones de aparatos de la marca.

Brasil es el segundo país que más créditos públicos ha recibido de China en Latinoamérica: 28.900 millones de dólares (Venezuela es el primero con 62.200 millones), repartidos en once préstamos entre 2007 y 2017, de los cuales nueve provienen del Banco de Desarrollo Chino y otros dos del Banco de Exportación e Importación de China. Pese a ser un valor elevado, representa un porcentaje muy reducido de la deuda pública brasileña, que sobrepasa ya el billón de dólares. La mayor parte de los créditos otorgados por Pekín han sido destinados a la construcción de infraestructuras para la extracción de recursos. Adicionalmente, empresas chinas han invertido en la construcción de dos puertos en Brasil, uno en São Luís (Estado de Maranhão) y otro en Paranaguá (Estado de Paraná).

La retórica del coronavirus

Bolsonaro se dio pronto cuenta de la dependencia de China y optó por una política de acomodo respecto a Pekín, lejos de sus mensajes de la campaña electoral. Una vez más, pues, Brasil apostaba por el pragmatismo y la moderación, frente a la ideología y el radicalismo, en cuanto a la política del Itamaraty (Ministerio de Relaciones Exteriores). Asimismo, frente a la inestabilidad causada por la guerra comercial EEUU-China y la débil posición actual de Trump, Bolsonaro demostraba pragmatismo al no cerrarse por su ideología a socios comerciales de gran potencial, tal como pudo ver el pasado mes de noviembre en la cumbre de los BRICS en Brasilia.

Pero en ocasiones aflora una retórica que entronca con el pensamiento original. A raíz de la pandemia de coronavirus, Bolsonaro ha calcado en algunos mensajes la narrativa anti China de Trump. Un buen ejemplo es el intercambio de tuits tenido lugar entre Eduardo Bolsonaro, diputado federal e hijo mayor del presidente, y el embajador chino, Yang Wanming. El primero comparó el coronavirus con el accidente de Chernóbil, insinuando total irresponsabilidad, negligencia, además de información ocultada, por parte del Partido Comunista Chino. El embajador respondió que el hijo del presidente “en su último viaje a EEUU no contrajo el coronavirus, sino un virus mental”, refiriéndose a su proximidad ideológica con Trump.

No obstante, todo esta situación parece haberse calmado tras una llamada realizada entre los mandatarios de ambos países, en la que ambos reafirmaron sus compromisos, especialmente los de carácter comercial y financiero. Asimismo, una vez más Bolsonaro parece seguir la tradicional línea de neutralidad del Itamaraty, pese a la constante insistencia de sus bases en culpabilizar a China por la actual tragedia. Se ve claramente que la dependencia económica de China sigue siendo mucho más fuerte que los principios ideológicos de la base política de Bolsonaro, por muy Trumpista que esta pueda llegar a ser.

![Además del regreso a la Luna y la llegada a Marte, también se aceleran programas de viajes a asteroides [NASA] Además del regreso a la Luna y la llegada a Marte, también se aceleran programas de viajes a asteroides [NASA]](/documents/10174/16849987/gaj-foto-1.jpg)

▲ Además del regreso a la Luna y la llegada a Marte, también se aceleran programas de viajes a asteroides [NASA]

GLOBAL AFFAIRS JOURNAL / Javier Gómez-Elvira

[Documento de 8 páginas. Descargar en PDF]

[Documento de 8 páginas. Descargar en PDF]

INTRODUCCIÓN

Desde tiempos inmemoriales el ser humano se ha imaginado fuera de la Tierra, explorando otros mundos. Uno de los primeros relatos data del siglo II d.C., Luciano de Samosata escribía un libro en el que sus personajes llegaban a la Luna gracias al impulso de un remolino de viento y allí desarrollaban sus aventuras. Desde entonces se pueden encontrar numerosas novelas o relatos de ciencia ficción que discurrían en la Luna, en Marte, otros cuerpos de nuestro Sistema Solar o incluso más allá. De alguna forma todos ellos perdieron un poco de su ficción a mediados del siglo pasado, con los primeros pasos de un astronauta en nuestro satélite. Aunque desgraciadamente lo que parecía el inicio de una nueva era no fue más allá de 5 misiones a lo largo de 2 años.

La primera etapa se inició cuando el presidente Kennedy pronunció su famosa frase: “We choose to go to the Moon... We choose to go to the Moon in this decade and do the other things, not because they are easy, but because they are hard; because that goal will serve to organize and measure the best of our energies and skills, because that challenge is one that we are willing to accept, one we are unwilling to postpone, and one we intend to win, and the others, too”. Aunque quizás en el comienzo estaba escrito el final: el único objetivo era demostrar que EEUU eran los líderes tecnológicos por encima de la URSS, y cuando esto se consiguió el proyecto se paró.

![Escena sobre anclaje en un asteroide para desarrollar actividad minera, de ExplainingTheFuture.com [Christopher Barnatt] Escena sobre anclaje en un asteroide para desarrollar actividad minera, de ExplainingTheFuture.com [Christopher Barnatt]](/documents/10174/16849987/gaj-foto-0.jpg)

▲ Escena sobre anclaje en un asteroide para desarrollar actividad minera, de ExplainingTheFuture.com [Christopher Barnatt]

GLOBAL AFFAIRS JOURNAL / Emili J. Blasco

[Documento de 8 páginas. Descargar en PDF]

[Documento de 8 páginas. Descargar en PDF]

INTRODUCCIÓN

La nueva carrera espacial se asienta sobre fundamentos más sólidos y duraderos –especialmente el interés económico– que la primera, que estuvo basada en la competencia ideológica y el prestigio internacional. En la nueva Guerra Fría hay también desarrollos espaciales que obedecen a la pugna estratégica de las grandes potencias, como ocurrió entre las décadas de 1950 y de 1970, pero hoy a los aspectos de exploración y defensa se unen también los intereses comerciales: las empresas están tomado el relevo en muchos aspectos al protagonismo de los Estados.

Por más que resulte discutible hablar de nueva era espacial, dado que desde el emblemático lanzamiento del Sputnik en 1957 no ha dejado de programarse actividad en distintas regiones del espacio, incluida la presencia humana (aunque acabaron los viajes tripulados a la Luna, ha habido viajes y estancias en la baja órbita terrestre), lo cierto es que hemos entrado en una nueva fase.

Hollywood, que tan bien refleja la realidad social y las aspiraciones generacionales de cada tiempo, sirve de espejo. Después de un tiempo sin especiales producciones relativas al espacio, desde 2013 el género vive un resurgimiento, con nuevos matices. Películas como Gravity, Interstellar y Marte ilustran el momento del despegue de una renovada ambición que, tras el horizonte corto del programa de transbordadores –reconocido como un error por la NASA, al focalizarse en la órbita baja de la Tierra–, entronca con la secuencia lógica de las perspectivas que abría la llegada del hombre a la Luna: bases lunares, viajes tripulados a Marte y colonización del espacio.

A nivel de imaginario colectivo, la nueva era espacial parte de la casilla donde “terminó” la previa, aquel día de diciembre de 1972 en que Gene Cernan, astronauta del Apolo 17, abandonó la Luna. De algún modo, en todo este tiempo se ha dado “la tristeza de pensar que en 1973 habíamos alcanzado como especie el punto máximo de nuestra evolución” y que después aquello se paró: “mientras crecíamos nos prometieron mochilas-cohete, y a cambio tenemos Instagram”, constata el gráfico comentario de uno de los coguionistas de Interstellar.

Algo parecido es lo que había expresado George W. Bush cuando en 2004 encargó a la NASA comenzar a preparar la vuelta del hombre a la Luna: “En los últimos treinta años, ningún ser humano ha puesto el pie en otro mundo o se ha aventurado en el espacio más allá de 386 millas [621 kilómetros de altitud], aproximadamente la distancia de Washington, DC, a Boston, Massachusetts”.

Podría fijarse ese 2004 como el comienzo de la nueva era espacial, no solo porque desde entonces viajes tripulados a la Luna y a Marte vuelven a estar en la mirilla de la NASA, sino porque entonces tuvo lugar lo que se ha considerado como el primer hito de la exploración espacial privada con el vuelo experimental del SpaceShipOne: era el primer acceso de un piloto particular al espacio orbital, algo que hasta entonces era considerado como un ámbito exclusivo del gobierno.

La prioridad estadounidense pasó luego de la Luna a alguno de los asteroides y después a Marte, para volver a ocupar el viaje a nuestro satélite el primer lugar de la agenda espacial. Regresando a la Luna la idea de “vuelta” a la exploración del espacio adquiere una especial significación.

Uno de los principales instrumentos para combatir la pobreza pierde vigencia entre el fin de la “década oro” y el comienzo de la “segunda década perdida”

Las llamadas Transferencias Monetarias Condicionadas (TMC) –entrega de dinero a familias desfavorecidas con el compromiso de escolarización, revisiones médicas u otros básicos requerimientos que, junto a mejorar los ingresos de los hogares, buscaban promover las opciones de la generación más joven– han ayudado en las últimas dos décadas a aumentar notablemente la clase media en Latinoamérica. Pero una vez sobrepasado el nivel de subsistencia, recientemente los ciudadanos comenzaron a reclamar una mejora de servicios, como la enseñanza, la sanidad o los transportes –así se vio en las protestas de meses pasados en la región–, algo a lo que las TMC ya no daban respuesta. Cuando los países pensaban en readaptar sus políticas, respondiendo a ese cambio de perspectiva, la crisis provocada por el Covid-19 amenaza con arrojar de nuevo a millones de personas en la pobreza, de manera que las transferencias monetarias vuelven a ser necesarias, esta vez no condicionadas.

![Beneficiarios de Bolsa Família de Brasil, uno de los pioneros programas de transferencias monetarias condicionadas [Gob. de Brasil] Beneficiarios de Bolsa Família de Brasil, uno de los pioneros programas de transferencias monetarias condicionadas [Gob. de Brasil]](/documents/10174/16849987/transferencias-monetarias-blog.jpg)

▲ Beneficiarios de Bolsa Família de Brasil, uno de los pioneros programas de transferencias monetarias condicionadas [Gob. de Brasil]

ARTÍCULO / María Gabriela Fajardo

Los primeros programas de Trasferencias Monetarias Condicionadas (TMC) en América Latina, región pionera en la puesta en marcha de este instrumento, se desarrollaron a mediados de la década de 1990 en Brasil y México con la intención de “transformar y detener la transmisión intergeneracional de la pobreza mediante el desarrollo de las capacidades humanas en las familias más vulnerables”, como dijo un informe de la Cepal (Comisión Económica para América Latina y el Caribe de Naciones Unidas). Las TMC se diseñaron para brindar apoyo a familias en situación de pobreza o pobreza extrema con hijos menores de edad. La entrega de esas ayudas monetarias (también no monetarias) se realizaban siempre y cuando las familias cumplieran con condiciones básicas de salud, educación y nutrición de los menores.

La implementación de las TMC se expandió rápidamente por toda la región. En 1997, solo cuatro países contaban con alguno de estos programas: Brasil (Bolsa Escola), Ecuador (Bono Solidario), Honduras (Programa de Asignación Familiar) y México (Progresa). Una década después, casi todos los países latinoamericanos habían adaptado la iniciativa.

Si bien en ciertos casos esta herramienta ha sido controvertida, dado que algunos gobiernos la han podido utilizar como “instrumento de política social y se discute su focalización como una estrategia de abordaje de acciones que deben operar bajo presupuestos restringidos”, según advierte el mencionado informe de la Cepal, lo cierto es que se considera que las TMC han contribuido al progreso socioeconómico de la región. Así lo señalaba recientemente Alejandro Werner, director para el Hemisferio Occidental del Fondo Monetario Internacional (FMI). “En los últimos 15 años”, dijo, atribuyendo parte del mérito a las TMC, “se han hecho avances importantes en el tema de abatimiento de la pobreza y de reducción de la mala distribución del ingreso. De esta manera, es probable que Latinoamérica sea la región donde se ve la mayor mejora en la distribución del ingreso”.

Entre 2002 y 2014, tiempo conocido en Latinoamérica como la “década de oro“ (consecuencia del boom de las materias primas), la tasa de pobreza en la región se redujo del 45,4% al 27,8%, de modo que 66 millones de personas superaron esa situación, de acuerdo con el Panorama Social de América Latina 2019 publicado por la Cepal. Adicionalmente, la tasa de pobreza extrema disminuyó de un 12,2% a un 7,8%. No obstante, desde 2015, el nivel de pobreza y pobreza extrema comenzó a aumentar, patrón que ha continuado desde entonces, aunque de modo moderado. Para 2019 la Cepal pronosticó un incremento de la pobreza y pobreza extrema hasta tasas del 30,8% y del 11,5%, respectivamente, de forma que 27 millones más de personas volvieron a situaciones de pobreza en comparación con 2014.

El reto: de la pobreza extrema, a la clase media

Esa ligera reversión indica que muchos que en esa “década de oro” accedieron a la clase media, convirtiendo a ese sector de la población por primera vez en mayoritario, se encuentran en un alto grado de vulnerabilidad. Al mismo tiempo, esas personas han visto cómo, superada su previa situación de supervivencia, sus expectativas de subsiguiente progreso y de acceso a mejores servicios por parte del Estado no se han visto atendidas. El nuevo reto de muchos países era hacer que las políticas públicas giraran en torno a otros factores que permitieran la consolidación de dichas personas en la clase media. Esa desatención generó un descontento que contribuyó a las grandes protestas vividas en varios países latinoamericanos a finales de 2019.

Las mayores demandas de una población en mejores condiciones hicieron más evidentes las deficiencias estructurales. “Las carencias estructurales de la región se han vuelto más patentes y su solución es parte de las demandas de amplios grupos sociales, en particular de las nuevas generaciones”, según el informe Panorama Social. En concreto, la Cepal alertaba sobre “el acceso segmentado a servicios públicos y culturales de calidad”.

En palabras de Werner, “el haber logrado una reducción tan importante en el abatimiento de la pobreza también hace que se genere un reto importante para los hacedores de política en América Latina, ya que el diseño de las políticas sociales tiene que orientarse a atender otros factores, no al abatimiento de la pobreza extrema. No es que nos tengamos que olvidar de eso, pero claramente el reto ahora es enfocarse también en atender aquellos segmentos de la población que ya no están en la pobreza, que son clase media”. Después de subrayar la precariedad de ese gran grupo de población que ha ascendido en la escala social, el responsable del FMI para el Hemisferio Occidental indicaba que “claramente los instrumentos para atender esta vulnerabilidad son diferentes a los esquemas de transferencias condicionadas que se implementaron en el pasado”, y citaba específicamente el acceso a una educación y una salud de calidad.

Pero los Estados la han afrontado sin fuelle presupuestario la necesidad de ese cambio de paradigma. Es evidente la poca capacidad de reacción estatal para suplir las nuevas necesidades de la población vulnerable afectada por los bajos niveles educativos, las pocas oportunidades de trabajo y ineficiencia del sistema pensional.

Los países se han encontrado con que el crecimiento económico, que entre 2000 y 2013 rondó conjuntamente en torno al 2%, desde 2014 se ha ido debilitando. Así, el PIB real per cápita en la región ha disminuido un 0,6% anual. Las causas de esta disminución en el crecimiento económico se pueden clasificar en dos factores, como ha explicado Werner. En primer lugar, las causas estructurales han inhibido el crecimiento potencial debido a “la escasez de inversión, el lento aumento de la productividad, un clima no apto para los negocios, la baja calidad de la infraestructura y la educación”. En segundo lugar, dentro de las causas cíclicas, destaca el escaso crecimiento económico mundial y el bajo precio de las materias primas; también han afectado la incertidumbre de grandes economías regionales como Brasil y México, los parones económicos repentinos de economías estresadas como Argentina y Ecuador, y las tensiones sociales que tuvieron lugar en el ultimo trimestre del 2019.

Coronavirus

La emergencia de la pandemia de Covid-19 ha venido a empeorar las perspectivas económicas para América Latina y el Caribe, zona para la que el informe de abril de 2020 prevé una caída del 5,2% del PIB en este año. Aunque el FMI estima una recuperación del 3,4% en 2021, esta no será suficiente para alejar el temor a una nueva “década perdida”. En su intervención más reciente para comentar estos datos, Werner advirtió que entre 2015 y 2025 el PIB per cápita “quedará plano”.

Para hacer frente a esta nueva situación, socialmente agravada por la crisis sanitaria y el padecimiento de tanta gente, los gobiernos están recurrido a transferencias monetarias directas, no ya condicionadas, a lo hogares vulnerables. De alguna manera, se vuelve a un estadio de necesidad incluso previo, anterior al momento en que se extendieron las TMC. Se vuelve a la urgencia de la década de 1980, conocida en Latinoamérica como la década perdida, en la que los países tuvieron que aplicar medidas de choque para salir de una grave crisis de deuda pública.

El presidente del Banco Interamericano de Desarrollo (BID), Luis Alberto Moreno, cree que aún es pronto para hablar de segunda década perdida, pero coincide en que el momento conduce a programas de transferencias no condicionadas. “La gran pregunta es si todo lo que conseguimos en los últimos 15 años en términos de reducción de pobreza y pobreza extrema, con la incorporación de algunos latinoamericanos a las clases medias, se va a perder o si por el contrario la capacidad de los sistemas sociales y todo el impulso de los gobiernos de aumentar la deuda y el gasto público logra amortiguar los efectos”, afirma Moreno. Todos los países “están fortaleciendo los programas de transferencias que se desarrollaron hace ya casi dos décadas, y que han tenido muchísimo éxito”, si bien “en este caso no van a ser condicionadas, para preservar el ingreso de muchas familias”.

Los cambios, aunque significativos en algunos casos, no modificarán sustancialmente las corrientes comerciales entre los tres países

El nuevo Tratado de Libre Comercio de Estados Unidos, Canadá y México ha quedado listo para su aplicación, tras la ratificación llevada a cabo en los congresos de los tres países. La revisión del anterior tratado, que entró en vigor en 1994, fue reclamada por Donald Trump en su llegada a la Casa Blanca, alegando el déficit comercial generado para EEUU en relación a Canadá y especialmente a México. Aunque se han introducido algunas correcciones significativas, siguiendo los principales planteamientos estadounidenses, no parece que el revisado acuerdo vaya a modificar sustancialmente las corrientes comerciales entre los tres países.

![Los presidentes Peña Nieto, Trump y Trudeau firman el acuerdo de libre comercio en noviembre de 2019 [US Gov.] Los presidentes Peña Nieto, Trump y Trudeau firman el acuerdo de libre comercio en noviembre de 2019 [US Gov.]](/documents/10174/16849987/tmec-blog-pyn6UhDC.jpg)

▲ Los presidentes Peña Nieto, Trump y Trudeau firman el acuerdo de libre comercio en noviembre de 2019 [US Gov.]

ARTÍCULO / Marcelina Kropiwnicka

El primero de enero de 1994 entró en vigor el Tratado de Libre Comercio de América del Norte (TLCAN o su versión en inglés, NAFTA). Más de veinte años después y bajo la administración del presidente Donald Trump, los tres países socios abrieron un proceso de revisión del acuerdo, ahora denominado Tratado de Libre Comercio de Estados Unidos, Canadá y México (al que cada país, poniéndose por delante, le ha dado unas siglas distintas: los mexicanos lo llaman T-MEC o TMEC, los estadounidenses USMCA y los canadienses CUSMA).

El texto del TMEC (sus siglas en español) finalmente ratificado por los tres países es coherente en general con el antiguo TLCAN. No obstante, hay distinciones particulares. Así, incluye normas de origen más estrictas en los sectores automovilístico y textil, un requisito de contenido de valor laboral actualizado en el sector del automóvil, un mayor acceso de Estados Unidos a los mercados gestionados por la oferta canadiense, disposiciones novedosas relacionadas con los servicios financieros y una especificación sobre el establecimiento de acuerdos de libre comercio con economías que no son de mercado. El objetivo conjunto es incentivar la producción en América del Norte.

Novedades negociadas en 2017–2018

Las tres partes comenzaron la negociación en verano de 2017 y al cabo de algo más un año cerraron un acuerdo, firmado por los presidentes de los tres países en noviembre de 2018. Las principales novedades introducidas hasta entonces fueron las siguientes:

1) El acuerdo revisa el porcentaje del contenido de valor regional (RVC) referido a la industria del automóvil. En el TLCAN se establecía que al menos el 62,5% de un automóvil debía estar hecho con piezas procedentes de América del Norte. El TMEC eleva el porcentaje al 75% con la intención de fortalecer la capacidad de fabricación de los países y aumentar la fuerza de trabajo en la industria automotriz.

2) En esta misma línea, para apoyar el empleo en América del Norte, el acuerdo contiene nuevas reglas de origen comercial para impulsar los salarios más altos al obligar a que el 40-45% de la fabricación de automóviles sea realizada por trabajadores que ganen al menos 16 dólares por hora de promedio para el año 2023; eso es aproximadamente tres veces el pago que normalmente recibe hoy un operario mexicano.

3) Aparte de la industria automotriz, el mercado de productos lácteos se abrirá para asegurar un mayor acceso de los productos lácteos de EEUU, una demanda clave para Washington. En la actualidad, Canadá tiene un sistema de cuotas nacionales que se establecieron para proteger a sus agricultores de la competencia extranjera; sin embargo, en virtud del nuevo acuerdo del TMEC, los cambios permitirán a Estados Unidos exportar hasta el 3,6% del mercado de productos lácteos de Canadá, lo que supone un aumento del 2,6% con respecto a la disposición original del TLCAN. Otro logro clave para Trump fue la negociación de la eliminación por parte de Canadá de lo que se conoce como sus clases de leche 6 y 7.

4) Otro aspecto nuevo es la cláusula de extinción. El TLCAN tenía una cláusula de extinción automática o una fecha de finalización predeterminada del acuerdo, lo que significaba que cualquiera de las tres partes podía retirarse del acuerdo, previo aviso de seis meses sobre el retiro; si esto no ocurría, el acuerdo se mantenía indefinido. Sin embargo, el TMEC prevé una duración 16 años, con la opción de reunirse, negociar y revisar el documento después de seis años, así como con la posibilidad de renovar el acuerdo una vez transcurridos los 16 años.

5) El pacto de los tres países también incluye un capítulo sobre el trabajo que ancla en el núcleo del acuerdo las obligaciones laborales, haciendo más exigente su ejecución.

Reformas en México

Precisamente para hacer más creíble ese último punto, los negociadores de EEUU y Canadá exigieron que México hiciera cambios en sus leyes laborales para acelerar el proceso de aprobación y ratificación del TMEC por parte de los legisladores de Washington y Ottawa. Los líderes de la Cámara de Representantes de EEUU habían dudado de la capacidad de México para cumplir específicamente con los puntos de derechos laborales del acuerdo. Uno de los principales objetivos del presidente Trump en la renegociación era asegurar a los trabajadores estadounidenses que se superaría la situación de competencia desigual.

El presidente mexicano, Andrés Manuel López Obrador, envió una carta al Congreso de EEUU garantizando la implementación de un plan de cuatro años para asegurar el logro de los derechos laborales adecuados. López Obrador se comprometió a un desembolso de 900 millones de dólares en los siguientes cuatro años para cambiar el sistema de justicia laboral y asegurar que las disputas entre trabajadores y empleadores se resuelvan de manera oportuna. México también ha invertido en la construcción de un Centro Federal de Conciliación y Registro Laboral, donde los conflictos laborales serán abordados antes de su audiencia en la corte.

Obrador mostró su compromiso con las reformas laborales asegurando al menos un aumento del 2% del salario mínimo en México. Lo más notable es que la exigencia del voto directo de los líderes sindicales modificará el funcionamiento de las organizaciones de trabajadores. Con elecciones directas, las decisiones sobre los convenios colectivos serán más transparentes. El plan mexicano para mejorar el entorno laboral comenzará en 2020.

Novedades de 2019 para facilitar la ratificación

Ante las demandas planteadas en el Congreso de EEUU, sobre todo por la mayoría demócrata, para ratificar el tratado, los negociadores procedieron a dos revisiones importantes del TCLAN. Una de ellas dirigida principalmente a revisar una amplia cantidad de disposiciones relativas a la propiedad intelectual, los productos farmacéuticos y la economía digital:

6) El capítulo dedicado a los derechos de propiedad intelectual busca responder a inquietudes de EEUU para impulsar la innovación, generar crecimiento económico y respaldar puestos de trabajo. Por primera vez, según el representante de Comercio de Estados Unidos, las adiciones incluyen: normas estrictas contra la elusión de las medidas de protección tecnológica de música, películas y libros digitales; una fuerte protección para la innovación farmacéutica y agrícola; una amplia protección contra el robo de secretos comerciales, y autoridad de oficio para que los funcionarios detengan mercancías presuntamente falsificadas o pirateadas.

7) También se ha incluido un nuevo capítulo sobre comercio digital que contiene controles más estrictos que cualquier otro acuerdo internacional, lo que consolida los cimientos para la expansión del comercio y la inversión en esferas en las que EEUU tiene una ventaja competitiva.